20 let: Můžete investovat rizikově

Máte-li z čeho, můžete začít investovat. Dnešní penzijní fondy pro vás zajímavé nejsou. Čím déle se v nich spoří, tím menší je efektivní zhodnocení. A na peníze nemůžete 15 let sáhnout. Můžete si však připojištění založit, vkládat minimální částku (nyní 100 korun měsíčně) a čerpat státní příspěvek 50 korun měsíčně. Vyplatí se založit stavební spoření, které lze později využít pro úvěr na bydlení. Státního důchodu se asi dočkáte až po 65 letech. Investicemi ale můžete vytvořit dost vysoký majetek, abyste mohli odejít do penze dříve, mezi 50 až 60 rokem života, a žili z výnosů. Podle Jana Lenera je nejvhodnější pravidelné investování do inteligentních portfolií a vytvoření rezervy na spořicím účtu. Můžete si dovolit také investice do akcií.

30 let: Investujte do rodiny a bydlení

Smysluplné je pořízení vlastního bydlení. Podle Daniela Münicha je kolem třicítky vhodná doba na nefinanční formy investic, do dětí a dlouhodobého vztahu. Stále platí, že penzijní připojištění není zatím moc zajímavé. U ostatních investic zvažujte, zda nebudete uložené peníze v dohledné době potřebovat. Můžete si stále ještě dovolit rizikovější investice, například dynamicky zaměřené programy pravidelného investování. Důležité je rozložit úspory do několika instrumentů. Třicátníci by měli své portfolio rozšířit o životní pojištění, aby je a jejich rodinu nějaká nepříjemná událost neuvrhla do bídy a závislosti na sociálních dávkách. Spočítejte si, kolik by vlastně podle současných pravidel byl váš důchod od státu.

40 let: Rozložte riziko

Penzijní připojištění začíná být zajímavější, jeho efektivní zhodnocení je v porovnání s ostatními produkty konkurenceschopné pro lidi od 45 let věku. Za současných podmínek se jim vyplatí při vkladu 500 korun a menším. Užitečné je rozložení úspor například do nemovitostí, stavebního spoření, podílových fondů nebo státních dluhopisů. Čtyřicátníci mají stále dost času, aby si mohli dovolit využít investice do akcií i jiných rizikových aktiv. Lidé s dětmi, samoživitelé a lidé bez rezerv by ale měli používat spíše konzervativnější investiční portfolio. Rozložení investice velmi závisí na výši příjmů a majetku. Platí, že čím více peněz, tím širší by mělo být investiční portfolio. Lidé s vysokými příjmy by měli spořit nejvíce.

50 let: VyUžijte penzijní a stavební spoření

Lidé okolo padesáti let věku by měli naplno využít penzijní připojištění a rovněž stavební spoření. U penzijního připojištění přesahuje efektivní zhodnocení při vkladu 500 korun měsíčně 10 procent, u stavebního spoření i po snížení podpory asi 4 procenta při vkladu 1667 korun měsíčně. Padesátníci by se měli vyhnout drahému životnímu pojištění (pokud nepotřebují být z nějakého důvodu pojištěni pro případ smrti). Jejich investiční portfolio by mělo nabýt konzervativnějšího charakteru a investice do akcií tvořit jen malou část. Zbývající peníze lze využít na zajištěné vklady, nákup nemovitostí, pozemků nebo uměleckých děl. Investice do zdraví umožní zůstat co nejdéle aktivní a nepotřebovat úspory ani penzi.

60 let: Na spoření je pozdě

Šedesátníci potřebují sestavit takové investiční portfolio, které jim vynese pravidelnou rentu v následujících 20 až 30 letech. Pokud nemají vytvořen majetek, je na standardní spoření na stáří již pozdě. Přilepšit si mohou pronajímáním nebo prodejem nemovitosti, případně přestěhováním se na stáří do menších prostor. Jednou z možností, jak si zajistit důstojný příjem ve stáří, je také prodat byt či dům a přestěhovat se na chatu nebo chalupu.

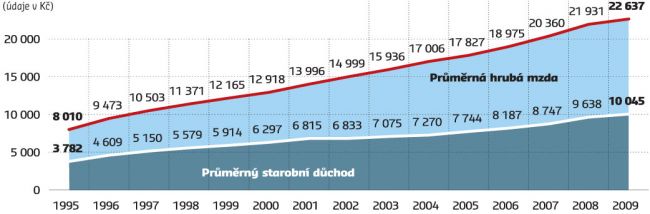

Vývoj průměrné hrubé mzdy a důchodů (údaje v Kč)

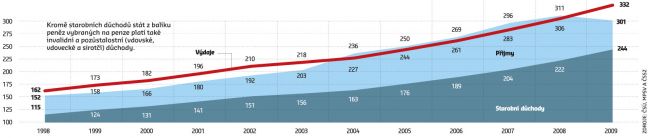

Kolik stát vybere a vyplatí na penze (údaje v mld. Kč)

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist