Hlavní evropské banky jsou nejen mnohem menší než jejich američtí konkurenti, ale také s nimi nedrží krok v ziskovosti. Podle expertů je proto jenom otázkou času, kdy se na starém kontinentu roztočí nové kolo fúzí a akvizic v bankovním sektoru.

Během uplynulých 10−15 let se několikrát spekulovalo o spojení italské UniCredit Group s francouzskou Société Générale (SocGen). Podle listu Financial Times se o tomto "sňatku" nyní začíná opět uvažovat. Vznikl by tak největší peněžní dům eurozóny s aktivy kolem 2,5 bilionu eur. Přibližně tolik nyní spravuje evropská jednička, britská HSBC Holding, těsně za ní je francouzská BNP Paribas.

Financial Times s odkazem na důvěryhodný zdroj sdělily, že UniCredit a SocGen oficiální jednání o spojení sice nezahájily, ale jejich vedení o možné fúzi diskutovalo.

Centrála UniCreditu v Miláně se k tomu odmítla vyjádřit. SocGen popřela, že by její představenstvo o potenciálním spojení diskutovalo.

Francouz Jean-Pierre Mustier, který stojí v čele UniCredit Group od července 2016 (a podstatnou část své kariéry strávil u SocGen), se nikdy netajil tím, že je zastáncem bankovních fúzí v Evropě. A právě svoji bývalou banku považuje za "ideálního partnera" pro UniCredit.

Sloučení by Italům poskytlo nové možnosti na trhu investičního bankovnictví ve střední a východní Evropě. Francouzi by zase měli prospěch z velice silného postavení, které si UniCredit vybudoval v korporátním bankovnictví a retailu doma a v Německu, konstatuje ve své zprávě investiční banka Jefferies. Podle ní by fúze měla smysl, ale současně by zřejmě narazila na překážky. Především je to nejistá politická situace v Itálii, která již způsobila, že bankám stouply náklady kapitálu − především úročení dluhopisů.

UniCredit Bank, která začátkem minulého roku navýšila kapitál o 13 miliard eur, stále dává do pořádku své hospodaření. Hlavně musí dále snižovat podíl špatných půjček ve svém portfoliu. Jeanu-Pierru Mustierovi to podle expertních odhadů potrvá nejméně do poloviny příštího roku.

Ani SocGen není v současné době v takovém stavu, aby se mohla bez rizika pouštět do rozsáhlé fúze. Navíc byla vyšetřována kvůli několika aférám: agentura Reuters včera večer uvedla, že za uplácení libyjských úředníků v éře Kaddáfího a kvůli manipulacím s klíčovou mezibankovní úrokovou sazbou LIBOR bude muset banka zaplatit miliardu dolarů. V důsledku vyšetřování afér akcie SocGen od počátku letoška ztratily 13 procent. Investory zneklidnila jak hrozba pokut, tak slabší výsledky investiční divize.

Případné spojení UniCreditu a SocGen by zamíchalo tuzemským bankovním žebříčkem. Vznikla by zde nová největší finanční skupina a ze své pozice by podle objemu aktiv odsunula dlouholetou jedničku, ČSOB. Podle výsledků ke konci března by se aktiva dvou spojených subjektů – Komerční banky, ve které vlastní SocGen většinový podíl, a UniCredit Bank – pohybovala na úrovni 1,7 až 1,8 bilionu korun. Současná jednička trhu, skupina ČSOB, obhospodařuje majetek asi za 1,5 bilionu korun, druhá Česká spořitelna za 1,3 bilionu korun. Spojená banka v tuzemsku by obsluhovala přes dva miliony klientů. Výrazně více by jich sice nadále měly Česká spořitelna a ČSOB, ale po fúzi by se k nim nová společnost více přiblížila.

S přispěním Olgy Skalkové

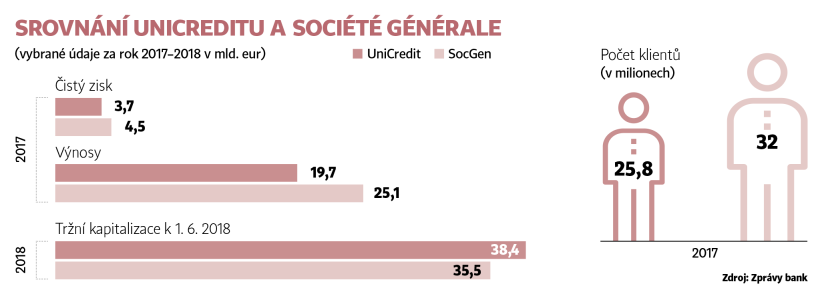

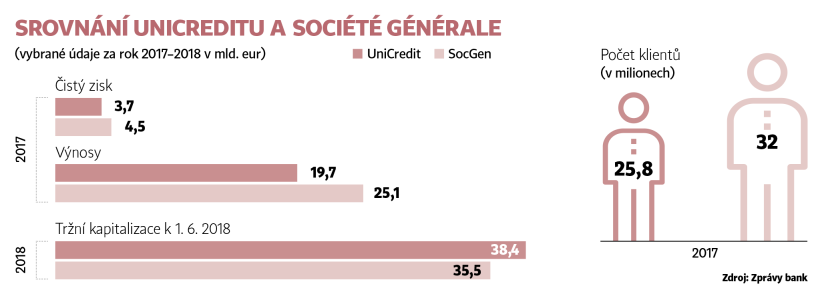

SROVNÁNÍ UNICREDITU A SOCIÉTÉ GÉNÉRALE

SROVNÁNÍ UNICREDITU A SOCIÉTÉ GÉNÉRALE

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Přidejte si Hospodářské noviny

mezi své oblíbené tituly

na Google zprávách.

Tento článek máteje zdarma. Když si předplatíte HN, budete moci číst všechny naše články nejen na vašem aktuálním připojení. Vaše předplatné brzy skončí. Předplaťte si HN a můžete i nadále číst všechny naše články. Nyní první 2 měsíce jen za 40 Kč.

- Veškerý obsah HN.cz

- Možnost kdykoliv zrušit

- Odemykejte obsah pro přátele

- Ukládejte si články na později

- Všechny články v audioverzi + playlist